徳島県吉野川市の注文住宅・工務店なら「株式会社 松島組」

家の知識

House Knowledge

住宅ローン減税とふるさと納税はどちらも、所得税・住民税から控除できる仕組みで、併用も可能です。ただし、申請方法によっては、住宅ローン減税の控除が満額とならない可能性があるため注意が必要です。

この記事では、住宅ローン減税とふるさと納税の併用方法と注意点を解説します。

目次

住宅ローン減税の仕組み

住宅ローン減税制度とは、住宅ローンを利用して新築や中古の住宅を購入した際、一定条件を満たすことで所得税(および住民税)から控除を受けられる仕組みです。正式には「住宅借入金等特別控除」といいます。住宅取得者の金利負担を軽減する目的で導入されました。

住宅ローンの借入時から10年間(消費税10%が適用される住宅の購入では、13年間)に渡り、年末の住宅ローン残高の1%を限度に、所得税から控除でき、所得税から控除しきれなかった分は、住民税から控除されます。(上限は13万6,500円。)

契約時期によって異なるものの、年間で最大40万円程度の控除が受けられる制度です。[注1]

[注1]総務省:新築・購入等で住宅ローンを組む方・組んでいる方へ 個人住民税の住宅ローン控除がうけられる場合があります。

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/090929.html(参照 2022-02-28)

なお、住宅ローン減税を利用するためには、下記のようにさまざまな条件を満たさなくてはいけません。

・10年以上のローンを組んで住宅を購入している

・床面積が50㎡以上(条件によっては40㎡以上も可)

・年収が3,000万円以下

中古住宅や、自宅の増改築の場合、さらに詳細な条件が定められています。また、1年目の利用時には確定申告が必要です。

年度により適用条件の変更も大きい制度のため、利用を検討しているなら専門家にも相談してみましょう。

ふるさと納税の仕組み

ふるさと納税とは、自己負担額2,000円を除く寄附金について、所得税の還付や、住民税の控除が受けられる仕組みです。

生まれ故郷や、愛着のある地域など、応援したい自治体への寄付によって、地域を活性化するために導入された制度で、寄付金は使い道の指定も可能です。

地域の特産品などが寄付の返礼品としてもらえる点も魅力で、人気の高い制度でもあります。

なお、ふるさと納税は、本来、自分の住んでいる地域に収めるはずの税金の一部を、他の地域に寄付する仕組みで成り立っています。寄付した金額は「寄付金控除」により、住民税や所得税から控除されるため、支払う税額自体を減らせる“減税”とは異なる仕組みです。

ふるさと納税の控除上限額は、個人の収入・家族構成・その他控除額の有無(生命保険料控除など)によっても異なります。利用する際は、事前に控除上限額を確認しましょう。

また、ふるさと納税の控除申請手続きには

・ワンストップ特例制度

寄付した自治体に「寄附金税額控除に係る申告特例申請書」を送付する

・確定申告:

2月16日~3月15日の間に管轄する税務署で前年の所得の申告を行う

上記2種類の方法があります。

ただし、1年間に寄付をした自治体が6カ所以上になると、確定申告が必要です。

住宅ローン減税とふるさと納税の併用ポイント

住宅ローン減税とふるさと納税は併用が可能です。ただし、ふるさと納税の申告方法によっては住宅ローン減税の控除額に差が生まれる可能性があります。

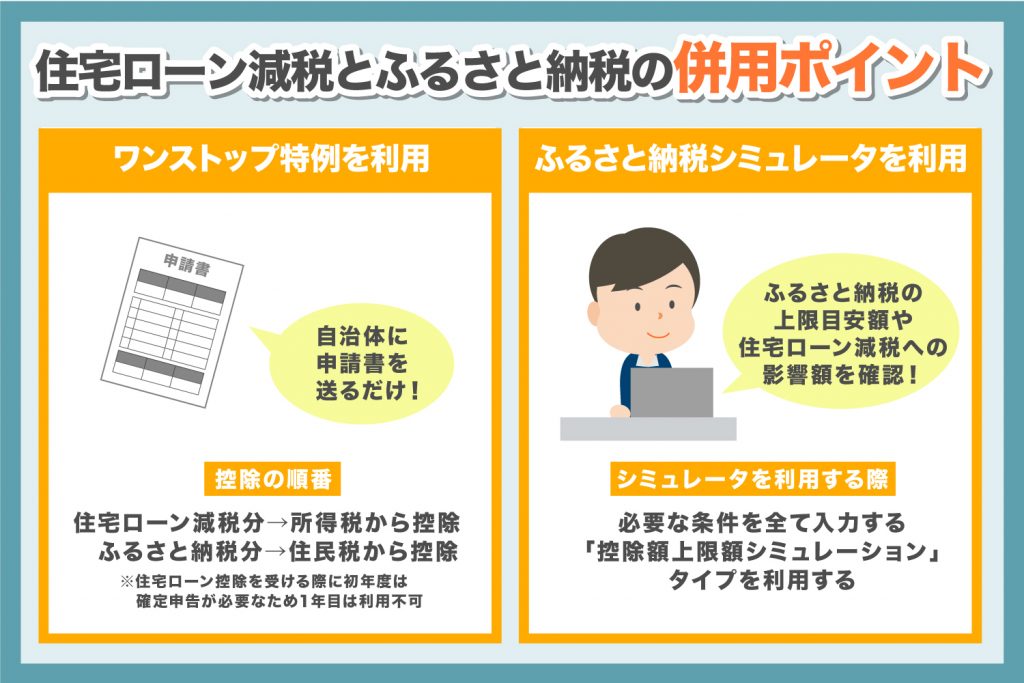

併用するには、

・ワンストップ特例を利用する

・ふるさと納税シミュレータを利用する

上記2点がポイントです。

ワンストップ特例を利用する

ふるさと納税は「ワンストップ特例」か「確定申告」か、どちらを利用するかにより、税額控除の順番がかわります。

ワンストップ特例を利用し、住宅ローン減税を併用した際は

・住宅ローン減税分→所得税から控除

・ふるさと納税分→住民税から控除

上記の順で控除されるため、基本的に所得税の住宅ローン減税が満額受けられなくなることはありません。

ただし、控除しきれなかった住宅ローン減税分は、住民税から控除されます。そのため、住宅ローン減税を受けている場合は、その分もふるさと納税シミュレータに含めて、上限額を確認しましょう。

ふるさと納税シミュレータを利用する

ワンストップ特例が利用できない場合は、「ふるさと納税シミュレータ」を利用し、全額控除できる金額を確認しましょう。

なお、シミュレータを利用する際は、大まかな年収を入れる「簡易版」ではなく、必要な条件を全て入力する「控除額上限額シミュレーション」タイプを利用しましょう。正確な情報を入力するためにも、源泉徴収票や確定申告の控があると、なお安心です。

全ての条件を入力し終えたら、ふるさと納税の上限目安額や、住宅ローン減税への影響額などが確認できます。控除に過不足が出ないふるさと納税額を確認しましょう。

住宅ローン減税とふるさと納税を併用するときの注意点

住宅ローン減税とふるさと納税の併用では、基本的にワンストップ特例を利用すれば、住宅ローン減税の控除も満額利用できます。

しかし、確定申告では控除の順序が変わるため、注意しましょう。

確定申告では控除の順番が異なる

確定申告を行うと、まず、ふるさと納税の自己負担分が所得から控除されます。この時点で、所得金額はふるさと納税の控除分だけ低くなるため、所得税額も減少します。

住宅ローン減税は、所得税から控除するため、課税所得が低ければ、それだけ控除しきれない分が出てくる可能性があります。

また、控除しきれなかった住宅ローン減税は、住民税から控除するものの、上限があるため、満額控除できるとは限りません。

以上のように、確定申告ではふるさと納税の自己負担分が、所得額と住民税、どちらからも控除されるため、想定していた課税所得額よりも低くなる可能性があります。しかし、ワンストップ特例を利用すれば、ふるさと納税の自己負担分は、住民税のみから控除されるため、課税所得額も把握しやすくなります。

ワンストップ特例が使えないケースがある

ワンストップ特例は下記の条件に該当する場合しか利用できません。

【ワンストップ特例利用条件】

・1年間の寄付自治体が5カ所以内

・確定申告の必要がない

・期限内に「寄附金税額控除に係る申告特例申請」を送付している

特に、住宅ローン減税は、1年目には確定申告が必要なため、ワンストップ特例は利用できません。他にも、下記のケースでは確定申告が必要です。

【確定申告が必要なケース】

・本業以外に20万円以上の収入がある

・2カ所以上から一定の収入を受けている

・給与所得が2,000万円を超える

・事業所得がある

・一定の公的年金がある

・株取引で一定の利益がある

・不動産所得などがある

・宝くじなど一時所得を受け取った

・医療費控除を受ける

上記の場合は、住宅ローン減税とふるさと納税を併用しても、満額控除できるか、事前に確認した上で利用しましょう。

住宅ローン減税とふるさと納税を併用する際は、申請方法の違いに注意しよう!

らで申請するかにより、控除の順番が変わり、その結果、住民税ローン減税が満額受けられない可能性も出てくるため注意しましょう。

特に、確定申告が必要なケースに該当する際は、事前に限度額を正しく計算した上で、ふるさと納税を活用しましょう。

最新コラム